在數(shù)字化浪潮席卷全球的今天,互聯(lián)網(wǎng)已深度融入社會經(jīng)濟(jì)生活的方方面面。其中,個人信用信息查詢與互聯(lián)網(wǎng)信息咨詢服務(wù)作為兩項(xiàng)關(guān)鍵的數(shù)字服務(wù),正深刻改變著個人金融行為與信息獲取模式,它們相互關(guān)聯(lián),共同構(gòu)成了現(xiàn)代數(shù)字生活的重要支柱。

一、 個人信用信息查詢:金融健康的“數(shù)字身份證”

個人信用報(bào)告,堪稱公民在金融領(lǐng)域的“數(shù)字身份證”。它系統(tǒng)記錄了個人與金融機(jī)構(gòu)發(fā)生的信貸歷史、還款表現(xiàn)、公共記錄(如欠稅、民事判決等)以及查詢記錄,是評估個人信用狀況的核心依據(jù)。

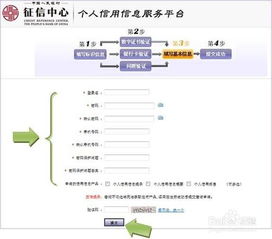

- 查詢渠道的互聯(lián)網(wǎng)化:過去,查詢個人信用報(bào)告需要前往央行分支機(jī)構(gòu)或商業(yè)銀行網(wǎng)點(diǎn)。如今,通過中國人民銀行征信中心官方網(wǎng)站、其授權(quán)的商業(yè)銀行網(wǎng)上銀行/手機(jī)銀行APP(如工行、建行、招行等)以及中國銀聯(lián)“云閃付”APP等官方合規(guī)渠道,個人足不出戶即可在線提交查詢申請,通常能在24小時內(nèi)獲取信用報(bào)告。部分市場化的持牌征信機(jī)構(gòu)也提供在線信用分查詢服務(wù)。

- 查詢的價(jià)值與意義:定期查詢個人信用報(bào)告,有助于個人:

- 了解自身信用狀況:及時發(fā)現(xiàn)信息是否準(zhǔn)確、完整,有無錯誤或被盜用身份導(dǎo)致的異常貸款、信用卡記錄。

- 管理金融生活:在申請貸款、信用卡前做到心中有數(shù),預(yù)判成功率。

- 防范風(fēng)險(xiǎn):監(jiān)測是否存在未知的信貸審批查詢,警惕潛在的金融詐騙。

- 糾正錯誤:若發(fā)現(xiàn)報(bào)告有誤,可及時向征信中心或數(shù)據(jù)報(bào)送機(jī)構(gòu)提出異議申請,維護(hù)自身合法權(quán)益。

- 注意事項(xiàng):個人應(yīng)通過正規(guī)渠道查詢,保護(hù)個人信息安全,避免過度頻繁查詢(可能被金融機(jī)構(gòu)視為風(fēng)險(xiǎn)行為),并妥善保管報(bào)告,防止泄露。

二、 互聯(lián)網(wǎng)信息咨詢:獲取知識的“萬能鑰匙”

與此廣義的互聯(lián)網(wǎng)信息咨詢服務(wù)涵蓋了從生活百科、法律財(cái)稅、醫(yī)療健康到金融投資等幾乎一切領(lǐng)域的知識獲取與專業(yè)解答。在信用相關(guān)領(lǐng)域,其價(jià)值尤為突出:

- 信用知識普及:互聯(lián)網(wǎng)上充斥著關(guān)于如何解讀信用報(bào)告、如何提升信用評分、不良記錄如何修復(fù)、各類金融產(chǎn)品對信用的要求等海量文章、視頻教程和專業(yè)論壇討論。這極大地提升了公眾的信用意識與金融素養(yǎng)。

- 產(chǎn)品與服務(wù)比較:在申請貸款、信用卡時,消費(fèi)者可以通過各類金融信息平臺、比價(jià)網(wǎng)站、社交媒體上的用戶評價(jià)等,獲取不同機(jī)構(gòu)產(chǎn)品的利率、費(fèi)用、門檻及服務(wù)體驗(yàn)信息,做出更明智的選擇。

- 專業(yè)咨詢延伸:許多在線法律、財(cái)稅服務(wù)平臺提供關(guān)于個人債務(wù)重組、信用修復(fù)法律途徑等付費(fèi)咨詢服務(wù),為用戶解決復(fù)雜信用問題提供了專業(yè)支持。

- 風(fēng)險(xiǎn)識別與預(yù)警:通過網(wǎng)絡(luò)信息,用戶可以學(xué)習(xí)識別各類信用詐騙、非法“征信修復(fù)”陷阱,了解最新的金融監(jiān)管政策,保護(hù)自身財(cái)產(chǎn)安全。

三、 融合與展望:智能、安全與個性化

個人信用查詢與互聯(lián)網(wǎng)信息咨詢的融合將更加緊密,并呈現(xiàn)以下趨勢:

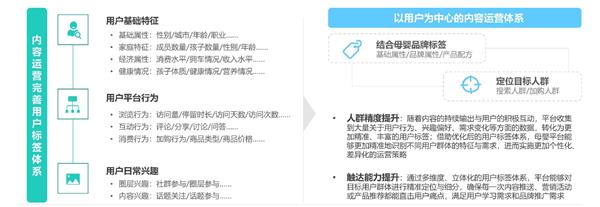

- 智能化整合:平臺可能集成信用查詢、解讀報(bào)告、提供個性化改善建議、匹配推薦合適金融產(chǎn)品的一站式服務(wù)。

- 數(shù)據(jù)安全與隱私保護(hù)強(qiáng)化:隨著《個人信息保護(hù)法》等法規(guī)的實(shí)施,服務(wù)提供方必須在數(shù)據(jù)采集、存儲、使用全鏈條加強(qiáng)安全保障,確保用戶信息不被濫用。

- 服務(wù)深度個性化:基于用戶授權(quán)和信用數(shù)據(jù),結(jié)合人工智能分析,提供更精準(zhǔn)的財(cái)務(wù)規(guī)劃、風(fēng)險(xiǎn)提示和產(chǎn)品推薦。

- 教育屬性增強(qiáng):通過互動性強(qiáng)、易于理解的方式持續(xù)進(jìn)行投資者教育和消費(fèi)者保護(hù)宣傳,構(gòu)建健康的社會信用文化。

總而言之,互聯(lián)網(wǎng)個人信用信息查詢賦予了個人審視和管理自身金融聲譽(yù)的便利工具,而廣闊的互聯(lián)網(wǎng)信息咨詢生態(tài)則為工具的有效使用提供了必要的知識補(bǔ)給和決策支持。二者相輔相成,助力每一位網(wǎng)民在數(shù)字時代更理性、更安全地管理個人信用與財(cái)富,最終推動社會信用體系的不斷完善與健康發(fā)展。用戶在使用這些服務(wù)時,務(wù)必牢記合規(guī)操作、甄別信息真?zhèn)巍⒈Wo(hù)隱私安全三大原則。